La producción total de tomate en España durante la campaña 2022/2023 ha arrojado 1,2 millones de toneladas en invierno, a lo que hay que sumar otras 475.000 toneladas de la cosecha de verano, según los datos presentados por el Grupo de Expertos del Observatorio del mercado de Frutas y Hortalizas de la Comisión Europea, lo que arroja un volumen total de 1,67 millones de toneladas. La principal región productora, Almería, ha cultivado algo más de 505.000 toneladas en la campaña 2022/2023, lo que significa una cifra similar a la registrada el año anterior, según el balance de Coexphal, que destaca que el valor comercializado ha aumentado un 9%, hasta los 510,8 millones de euros, y la cotización media ha sido de 1,01 euros / kilo, un 9% más que el curso pasado.

El tomate ecológico ha crecido un 6% en producción, aunque el precio medio ha caído un 2% en la campaña 2022/2023, según las cifras de Coexphal

Por tipos, el tomate ecológico y el rama son los que han registrado mejor comportamiento, ambos, con un aumento del 6% en producción, aunque el precio del ecológico ha anotado una caída del 2%, mientras que el segundo ha contabilizado un incremento del 3% de la cotización media, con los datos aportados por Coexphal. Destaca la consolidación del ecológico, que ya representa el 12% de la comercialización total del tomate almeriense. Por el contrario, los tomates cherry, pera y suelto reducen su volumen en un 6%, un 5% y un 2%, respectivamente, registrando aumentos de su precio medio en un 13% el cherry y el suelto, y un 9% el pera.

Costes más suaves, pero sigue la incertidumbre

El aumento de los costes que ha asumido el sector del tomate en la campaña 2022/2023 se sitúan en torno al 10% en comparación con al año anterior. Los costes de producción, entre ellos, los de la energía, los fertilizantes o el gasoil, que en el curso 2021/2022 se dispararon entre un 35 y un 40%, se han suavizado en la 2022/2023 y ya no suponen la problemática de entonces, aunque el sector se muestra prudente ante la evolución de la reciente crisis en Oriente Medio y sus consecuencias en los insumos, la energía y la inflación.

Por ello, y en líneas generales, la cosecha de tomate 2022/2023 se considera buena, al venir condicionada por la menor competencia holandesa, que cultivó menos superficie debido al fuerte incremento de costes de producción en sus invernaderos calefactados con gas natural.

Exportaciones: Alemania, Reino Unido y Francia, líderes

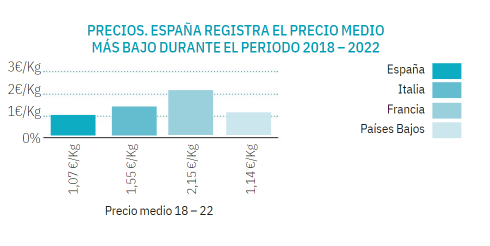

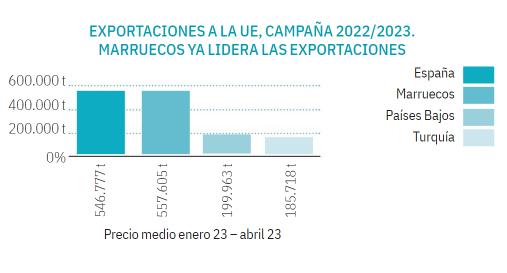

En la última década, España ha incrementado la superficie cultivada de tomate en un 24,5% y el volumen de producción en un 32,4%. Sin embargo, esta tendencia positiva se ha ido frenando a la vez que Marruecos ha ganado peso en los mercados, principalmente, en la Unión Europea y Reino Unido.

En 2022, España ha exportado algo más de 630.000 toneladas de tomate, la gran mayoría, con destino a la UE (546.700), con un valor total de 1.100 millones de euros, de los que 929 millones de euros proceden de las compras por parte de países de la UE. Los principales compradores del tomate español en 2022 han sido Alemania, con 334,8 millones de euros (30,4%); Reino Unido, con 124,1 millones de euros (11,3%); Francia, con 123,2 millones de euros (11,2%); y Países Bajos, con 115,6 millones de euros (10,5%).

Para mantener el nivel de competitividad, España debe seguir diferenciándose con especialidades exclusivas, aferrándose a su experiencia, tradición agrícola y espíritu innovador, además de aprovechar su proximidad con la UE.

Marruecos, la ‘bestia negra’

El principal quebradero de cabeza del sector productor de tomate español tiene un nombre: Marruecos. La competencia creciente de este país en los últimos años está restando mercado internacional, principalmente, europeo y británico. Los productores marroquíes casi han triplicado la superficie dedicada a tomate en la última década hasta rozar las 14.000 hectáreas, con unos costes de producción mucho más bajos que en España, sobre todo, gracias a una mano de obra y recursos hídricos muy baratos.

Aunque los costes se han suavizado respecto al aumento de más del 35% de 2021/2022, el sector es prudente ante la incertidumbre de la crisis en Oriente Medio, que se suma a la guerra de Ucrania

Marruecos ha aprovechado el hueco que han dejado los exportadores de tomate españoles y holandeses en el mercado británico como consecuencia del Brexit y también han redirigido hacia Europa el tomate que antes vendían en Rusia, su principal destino después de la UE y Reino Unido, tras el bloqueo de las exportaciones al país ruso con la guerra de Ucrania.

Además, la amenaza del tomate marroquí continúa creciendo después de haber superado a España y a Países Bajos como principal país proveedor de Reino Unido, ya que está modernizando sus sistemas de cultivo, gracias al importante apoyo económico de su Gobierno, que se complementa con un ambicioso plan estratégico (‘Generation Green 2020-2030’), continuidad del Plan Marruecos Verde, para ganar otras 5.000 hectáreas de producción hortofrutícola, que contempla la construcción de desaladoras, plantas de depuración de aguas residuales y la mejora de infraestructuras de almacenamiento de agua. Para ello, el gobierno marroquí cuenta con el respaldo financiero del Banco Mundial para su plan de mejora de la gobernanza del agua en la agricultura y la calidad del riego, dotado con 180.000 millones de dólares.

Por otro lado, Países Bajos ya ha normalizado su situación anterior de precios energéticos tan elevados, por lo que este año recuperará su nivel de producción y se convertirá, de nuevo, en otro gran rival para el tomate español en el mercado de exportación. Sus principales ventajas competitivas se centran en el uso de la más avanzada tecnología, que les permite ser líderes en rendimiento por metro cuadrado, y su cercanía con los mercados europeos, lo que les facilita la logística y les reduce los costes de transporte.

Previsiones para 2023/2024

Para la campaña de tomate en curso, la 2023/2024, se estima un descenso en la superficie de cultivo de un 5% en comparación con el año pasado, según las previsiones de Asaja Almería, por lo que bajará de las 9.000 hectáreas, alcanzando un total de 8.969, por lo que continúa en segunda posición tras el pimiento. Las tipologías predominantes para este año son los tomates rama y pera, manteniéndose el buen nivel de producción del ecológico.

Además, este año, el tomate se ha sembrado, en líneas generales, con cierto retraso, en torno a diez días, debido al buen precio de los pimientos tardíos de la campaña pasada, que han motivado que se alargue su producción, así como a una mayor incidencia de virus durante las primeras semanas.

Una de las preocupaciones en este comienzo de campaña de tomate radica en la situación de la sanidad vegetal. El virus rugoso del tomate continúa acaparando el foco de los agricultores, que no deben bajar la guardia a la hora de aplicar medidas preventivas y de higiene, así como apostar por las nuevas variedades más resistentes que están desarrollando las casas de semillas. Precisamente, el principal competidor, Marruecos, ha declarado que tiene incidencia de ToBRFV en sus cultivos; lo detectó por primera vez en octubre de 2021, en la región de Souss-Massa, y en marzo de 2022 en la región de Dakhla, en el Sahara Occidental.

Ha confirmado diez brotes en explotaciones de tomate en invernadero durante la campaña 2022-2023, alegando que el origen son las semillas importadas infectadas. Los agricultores marroquíes calculan que han registrado unas pérdidas de entre el 15% y el 20% de la producción, según ha publicado AgriMaroc. Para hacerle frente, hay productores que han optado por diversificar sus cultivos y reducir la dependencia del tomate, apostando por otras frutas y hortalizas, además de sembrar variedades resistentes al rugoso.

Retos

Los vaivenes climáticos afectan al ciclo vegetativo del tomate, lo que altera cada vez más a las ventanas de comercialización y exportación, y que perjudica los precios percibidos. Asimismo, la sequía y la falta de agua para riego está incrementando el coste de los recursos hídricos, al aumentar la dependencia de otras vías como la desalada, mucho más cara.

El sector mira de reojo a su principal competidor, Marruecos, que ha reconocido unas pérdidas del 15-20% de la cosecha de 2022/2023 debido a la incidencia del virus rugoso

A pesar del acuerdo de asociación comercial entre la UE y Marruecos, el sector de tomate español viene denunciando históricamente los reiterados incumplimientos por parte del país norteafricano, tanto en los cupos como en los precios mínimos establecidos. A ello se une el hecho de que Marruecos no compite con las mismas reglas de juego que los países pertenecientes a la UE en cuanto al uso de fitosanitarios y Límites Máximos de Residuos de pesticidas, por lo que el sector reclama la aplicación de las denominadas cláusulas espejo.

Además, los agricultores españoles también denuncian prácticas desleales por parte de empresas españolas que, en momentos puntuales del mercado, adquieren tomate marroquí para reetiquetarlo y comercializarlo como español, con destino a la UE, una práctica ilegal.

Por otra parte, tras la creciente incidencia del rugoso, el sector no puede bajar la guardia en la implementación de medidas preventivas, además de que está llamado a seguir apostando por variedades resistentes. En este sentido, las casas de semillas han redoblado esfuerzos para desarrollar nuevos materiales que satisfagan estas necesidades, complementadas con la mejora de la productividad, el sabor y las especialidades, para seguir diferenciándose de los países competidores.