ELIO SANCHO

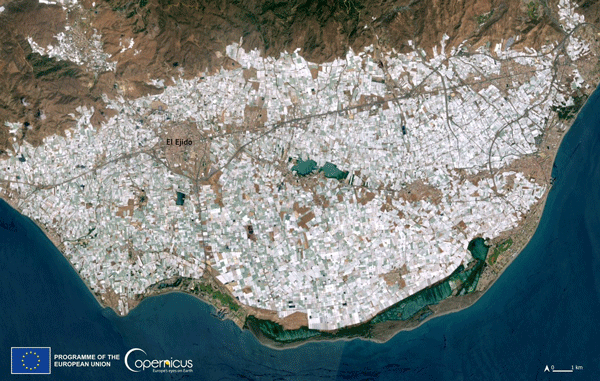

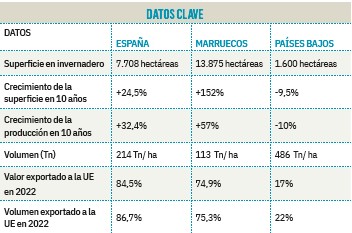

En los últimos años, el cultivo de tomate en España ha perdido un gran número de hectáreas de producción. El motivo principal, la creciente competencia de Marruecos, que viene incrementando su volumen de exportaciones de tomate a la Unión Europea, principal destino de las ventas del tomate español. Marruecos ha multiplicado la superficie de cultivo de tomate invernado. Mientras hace diez años contaba con 5.500 hectáreas, en la actualidad roza las 14.000, lo que significa que casi ha triplicado la extensión dedicada a tomate bajo plástico en esta última década.

Además, otro destino que, tradicionalmente, era uno de los más importantes para el tomate español, Reino Unido, ha ido perdiendo fuelle y, en la actualidad, Marruecos se ha situado como líder en ventas de tomate al país británico, por delante de Países Bajos, máximo exportador histórico hasta ahora. Según los últimos datos, elaborados por Fepex, Marruecos exportó 82.499 toneladas hasta julio de 2022, mientras que Países Bajos comercializó 77.444, y España contabilizó 41.321. Estos datos contrastan con los registrados en años anteriores: en 2017, Marruecos vendió 49.312 toneladas de tomate a Reino Unido; Países Bajos contabilizó 175.924, y España 111.319.

En 2022, el volumen de tomate exportado a la UE por parte de Marruecos se sitúa, prácticamente, en el 75% del total, porcentaje idéntico medido en valor. Ese año, Marruecos ha exportado 740.661 toneladas de tomate, de las que 557.605 toneladas han ido al mercado europeo, según las estadísticas de la Comisión Europea. Hace una década, en 2013, Marruecos exportó un total de 457.928 toneladas de tomate, lo que significa que en diez años ha incrementado su capacidad exportadora en un 61,7%. En términos económicos, el valor del tomate marroquí exportado se ha triplicado, al pasar de 323.039 millones de euros en 2013 a 982.317 millones en 2022. Históricamente, por países, Francia es el primer comprador de tomate marroquí, seguido de Reino Unido, España y Rusia; sin embargo, desde la guerra de Ucrania, Países Bajos ha ocupado el puesto de Rusia, adelantando, incluso, a España.

«Marruecos ha disparado su superficie de cultivo de tomate en la última década, que ha pasado de 5.500 hectáreas a cerca de 14.000 en la actualidad»

Según los expertos en Tomate del Grupo del Observatorio de Mercados de Frutas y Hortalizas de la Comisión Europea, los productores españoles tienen que competir con sus vecinos del sur con ‘armas’ diferentes a las que proponen los marroquíes, cuya principal ventaja es un precio más bajo. Cuando este producto se ve por parte de la cadena de valor y, sobre todo, del consumidor, como un commodity, la decisión de compra se fundamenta en el precio. Sin embargo, a su juicio, aún queda un amplio margen de negocio para el cultivo de tomate en España ofreciendo un importante valor añadido, a través de variedades de alta calidad y gran sabor, así como apostando por el desarrollo de nuevas variedades “rompedoras”, que amplíen la gama de colores y ofrezcan al usuario nuevas posibilidades y formatos de consumo, e incrementando la superficie de segmento de ecológico, que aún tiene margen de crecimiento y debería alcanzar, según recomiendan, al menos la quinta parte de la superficie total de tomate cultivada en España; mientras que “en tomate rama debería aumentar desde el actual 34% hasta el 43%” y otras variedades deberían descender en superficie, señalando, principalmente, “el tomate redondo”, que representa el claro ejemplo de commodity.

Según los expertos de la Comisión Europea, resulta muy complicado plantear unas proyecciones a largo plazo y realizar pronósticos sobre lo que ocurrirá en el mercado europeo de tomate fresco, debido a que el mercado “es bastante volátil de un año a otro”, por lo que indican que España debe “ajustar su volumen de producción” para cultivar un número óptimo de hectáreas que obtengan una rentabilidad adecuada para sus agricultores, garantizando la sostenibilidad del sector al competir con Marruecos y Países Bajos.

Tomás García Azcárate: «El valor del tomate marroquí exportado se ha triplicado en diez años,

al pasar de 323.039 a 982.317 millones de euros,

y el 75% va a parar a la UE»

Estas indicaciones, sin embargo, no son bien recibidas por parte del sector. “La Comisión anda perdida y es a veces contradictoria. No ha hecho nada en estos últimos 20 años para controlar los cupos y precios de entrada legales y ahora no sabe cómo actuar ante la avalancha de producto del norte de Europa”, afirma el gerente de la Asociación de Organizaciones de Productores de Frutas y Hortalizas de Almería (Coexphal), Luis Miguel Fernández.

A su juicio, la calidad y el valor añadido “son conceptos muy manidos”, ya que “las empresas saben perfectamente dónde está el margen y qué tienen que potenciar para aumentarlo, con menores calibres, mayor sabor, etc.”. Insiste en que “no existen recetas genéricas como las que propone la Comisión; el mercado de tomate está muy segmentado y es cuestión de buscar el hueco”.

Respecto a la propuesta de la Comisión Europea sobre aumentar la superficie de tomate ecológico, Fernández asegura que en Almería ya se ronda ese 20% de orgánico. “La cuestión no es convertir el tomate ecológico en el nuevo producto estándar; tenemos que buscar el equilibrio para que este tomate siga manteniendo su margen comercial en comparación con el tradicional”.

Precio de entrada a la UE

El prestigioso economista agrario, especializado en Política Agraria Común y Mercados Agrarios, Tomás García Azcárate, que durante una década ha desarrollado su carrera profesional ligada a la Comisión Europea, explica una de las claves que han incrementado la competencia del tomate marroquí frente al español: “La situación se ha agravado con el cambio del método de cálculo del precio de entrada a la UE. Mientras que antes se calculaba en base a las cotizaciones, esencialmente, del tomate redondo, en el mercado de Saint Charles, se ha producido un cambio legislativo y ahora se calcula en base a la media ponderada de los distintos tomates, lo que arroja un precio más alto, al incluir las especialidades, desde el tomate rama a las nuevas variedades”.

«Entre 2017 y 2021, el volumen de tomate exportado por España a Reino Unido ha caído un 39%;

el de Países Bajos ha descendido un 28%, mientras que el de Marruecos ha crecido un 125%»

A juicio de García Azcárate, “la gran batalla radica en conseguir volver al cálculo original”. El anterior sistema “estaba hecho para disminuir la presión sobre el tomate redondo, el más barato, cuyo precio marca el conjunto de los precios de todos los tomates. Ahora, al calcular la media del precio de un tomate ‘medio’ que no existe, se permite la importación de tomates redondos a menor precio” por parte de la UE.

Brexit y guerra de Ucrania

El economista agrario destaca también dos hechos internacionales que están repercutiendo en las relaciones comerciales entre los productores marroquíes y la UE. Por un lado, el Brexit ha provocado un incremento de la presencia de tomate marroquí en el mercado británico, que ha desplazado a los exportadores de tomate de la UE, principalmente, a españoles y holandeses. Y por otro, los agricultores marroquíes se ven presionados a buscar nuevos mercados para colocar el tomate que antes vendían en Rusia, su principal destino tras la UE y Reino Unido, cuyas exportaciones han perdido con la guerra de Ucrania.

La buena campaña 2022/23, un ‘espejismo’

En la actual campaña 2022/23, la superficie de tomate en España ha crecido levemente en las principales zonas de cultivo invernado en comparación con la 2021/22. Almería y Murcia han aprovechado el descenso registrado en el área cultivada en los Países Bajos, su principal competidor europeo, que ha reducido el cultivo de tomates bajo plástico debido al fuerte incremento de sus costes de producción, por el aumento del precio de la energía, ya que los productores holandeses consumen grandes cantidades de gas natural para calefactar los invernaderos, a lo que se ha unido el incremento del precio de los insumos en general.

«Marruecos aumentará el área hortofrutícola en 5.000 hectáreas,

gracias al plan estratégico ‘Generation Green 2020-2030’, continuidad del Plan Marruecos Verde»

Almería ha cultivado cerca de 5.700 hectáreas, según los datos oficiales del Ministerio de Agricultura, mientras que la Región de Murcia ha contado con unas 2.000 hectáreas bajo plástico. Aunque ambos territorios registran un suave aumento en comparación con el año anterior, si se analizan las cosechas anteriores, se observa una tendencia a la baja: la media entre 2018 y 2021 en Almería es de 6.320 hectáreas, mientras que en la comunidad murciana, la media de años anteriores se situaba en torno a 2.300 hectáreas.

Esta mejora en la superficie producida, unida a un aumento del rendimiento y la menor competencia de los Países Bajos, ha provocado que los productores de tomate españoles hayan obtenido una campaña rentable, con mejores cotizaciones que las que venían ‘cosechando’ en años anteriores.

Desde Coexphal se muestran cautos y reconocen la incertidumbre que existe en torno a la producción de tomate en el futuro, pues son conscientes de que los Países Bajos recuperarán su capacidad productiva y su nivel de competitividad en la próxima campaña, pues tienen prácticamente resueltos los problemas de sobrecostes energéticos de este año. En la actual campaña, los holandeses han reducido su superficie dedicada a tomate en apenas un 2%, según las estimaciones de Coexphal, aunque sí han registrado cambios en su calendario de producción hacia épocas menos intensivas en uso de energía, lo que favoreció a la ventana de comercialización de Almería, al no solaparse entre sí.

Indican que la actual campaña de tomate almeriense ha aumentado alrededor del 2% en volumen comercializado. “Los precios también han crecido entre un 10 y un 15%, aunque el resultado final de la campaña dependerá del incremento de costes, que, según los últimos datos, se sitúa por encima del 10% interanual”, asegura Luis Miguel Fernández.

«El gobierno marroquí cuenta con el respaldo financiero del Banco Mundial para su plan de mejora de la gobernanza del agua en la agricultura

y la calidad del riego, dotado con 180.000 millones de dólares y vigente hasta 2028″

Desciende el consumo en España

En el sector preocupa el descenso en el consumo de tomate que se está produciendo tanto en España como en la UE, que ha caído un 13% en volumen y un 2% en valor en la campaña 2021/22, según los últimos datos recogidos por Fepex. El consumo de tomate en los hogares españoles ha pasado de 13 kilos por persona en 2021 a 11,9 kilos en 2022.

Incertidumbre ante el futuro

Los productores españoles ven su futuro con incertidumbre. A la recuperación del nivel productivo holandés, se suma la continua escalada de los costes de producción, que aún no apuntan a descender, lo que se traduce en unos precios de los insumos disparados.

La escasez de lluvias y de agua para riego está incrementando el coste del agua, al aumentar la dependencia de otras vías como la desalada, mucho más cara que la procedente de fuentes convencionales. También sigue creciendo el gasto en mano de obra, con la continua subida del SMI.

Además, la amenaza de Marruecos sigue latente y creciente. El tomate marroquí continúa ganando mercado año tras año en la UE, y tras superar a España y a Países Bajos como principal proveedor de Reino Unido, tiene la mirada puesta en el largo plazo para seguir creciendo. Marruecos dispone de un modelo de cultivo que se ha modernizado en los últimos años, gracias a las fuertes inyecciones de dinero público de su Gobierno, complementadas por las procedentes de empresas privadas que han apostado por asentarse en este territorio, muchas de ellas, de origen francés, aunque también algunas españolas.

Luis Miguel Fernández, gerente de Coexphal: «Países Bajos apenas ha reducido la superficie cultivada

de tomate en un 2% en la actual campaña, según las estimaciones de Coexphal»

Soluciones

Para garantizar la supervivencia del sector del tomate en España, el sector debe seguir mejorando la calidad y hacerlo con vocación de servicio: “Ser un proveedor fiable, proactivo y que soluciona los problemas del cliente”, recomienda el gerente de Coexphal. También aboga por la automatización de procesos en campo y en manipulado, para reducir los costes y aumentar la competitividad. “Tenemos que conseguir una mano de obra más profesional, con más productividad”, añade Fernández.

Coexphal destaca la importancia de fomentar “los acuerdos en cadena entre obtentores vegetales, empresas de comercialización y retailers para vender productos en exclusiva”, que ya se están llevando a cabo. “El mercado de tomate está muy segmentado, por lo que es necesario afianzar clientes con calidad y servicio para mantener las relaciones comerciales actuales”.

Además, destaca el concepto de tomate de proximidad. “El tomate de proximidad es el europeo. Este es el concepto y mensaje que hay que mantener. El tomate almeriense es el más equilibrado del mercado en calidad general, precio y su sostenibilidad. El manejo de producción, con nuestro invernadero solar y un transporte equilibrado, donde tenemos otro reto por delante, ponen a disposición del cliente europeo la mejor opción en tomate”, concluye.

Marruecos tendrá más agua y hectáreas

El Gobierno marroquí ha anunciado el plan estratégico ‘Generation Green 2020-2030’, con el que prevé incrementar su superficie de producción hortofrutícola en otras 5.000 hectáreas. El proyecto es continuidad del Plan Marruecos Verde, con el que el país consiguió duplicar su PIB apoyado en su potencial agrícola, a lo largo de los últimos diez años.

Este nuevo plan se apoya en una mayor disponibilidad de agua, para lo que ha aprobado en 2022 un proyecto respaldado por el Banco Mundial, con un presupuesto de 180.000 millones de dólares, con el objetivo de “mejorar la gobernanza del agua en la agricultura y la calidad de los servicios de riego”, vigente hasta 2028, tal y como señala el Instituto de Comercio Exterior. Además, cuenta con otra iniciativa, aprobada en mayo de 2022, “dirigida a la gestión de los recursos naturales del país para reforzar la resiliencia climática”. El tomate marroquí también está padeciendo las consecuencias fitosanitarias, entre ellas, el aumento de la incidencia del rugoso, de ahí su apuesta por variedades con resistencia al mismo, así como con mayor rusticidad para afrontar los problemas climáticos.

En esta línea, Marruecos ha construido una desaladora en Agadir, inaugurada en enero de 2022, que proporciona unos 275.000 metros cúbicos de agua al día y que posee una capacidad que puede alcanzar los 400.000 metros cúbicos diarios, convirtiéndose en la mayor desaladora del continente africano, con un precio aproximado de 0,5 euros el metro cúbico, mientras que en España, los costes por metro cúbico de agua desalada se cifran entre los 0,6 y 1 euro por metro cúbico, según los datos de la Asociación Española de Desalación y Reutilización (AEDyR).

A ella se une una nueva desaladora que Rabat prevé instalar en la zona de Dakhla, situada en el Sáhara Occidental, donde se desarrolla una gran actividad agrícola, sobre todo, cultivo de tomate, melón y pepino. Asimismo, está proyectada otra planta desalinizadora en Casablanca, con una capacidad de 548.000 metros cúbicos diarios, que podría incrementarse hasta los 822.000 metros cúbicos, con una inversión prevista de unos 800 millones de euros, cuya puesta en marcha se ha anunciado para antes de finalizar el año. El plan de desalación a medio plazo se completa con nuevas plantas en Nador, Dajla y Safi.

Para atajar los problemas de sequía, el gobierno marroquí tiene previsto mejorar las infraestructuras para el almacenamiento de agua, construir 124 presas e impulsar el Plan Nacional de Agua 2020-2050 para mejorar las infraestructuras hidrológicas, con una inversión de 3.000 millones de euros, y que prevé la instalación de hasta una veintena de desaladoras. Además, apostará por la regeneración de aguas y construirá plantas de tratamiento en el horizonte 2023-2028.

Mejoras logísticas

Marruecos también centra sus esfuerzos en mejorar y ampliar sus instalaciones logísticas para favorecer la exportación. Tánger-Med es un hub logístico a 40 kilómetros de Tánger que, por su cercanía al Puerto de Algeciras, lo convierte en un punto clave en las rutas marítimas comerciales de Europa, América y África, pues desde Algeciras puede aprovechar el corredor ferroviario central de Alta Velocidad, algo que los productores de tomate del levante español no pueden hacer aún, ya que aún no se ha construido el Corredor Mediterráneo.

Mano de obra y contingentes, otras ventajas competitivas

Mientras la mano de obra ha incrementado notablemente los costes de producción en España tras los aumentos del SMI, en Marruecos, los sueldos representan otra ventaja competitiva, ya que el coste de la mano de obra ronda los 10-12 dirham por hora, es decir, en torno a un euro la hora, unas ocho veces más barato que los que afronta el agricultor español.

A ello se suman las facilidades para exportar a la UE, gracias al acuerdo de asociación comercial, que le permite enviar tomate sin pagar nada en frontera entre el 1 de octubre y el 31 de mayo, a lo que se suma un contingente de 28.000 toneladas adicionales si hay un exceso de cupo en el resto del calendario, hasta un total de 285.000 toneladas. Si sobrepasa esta cifra, Marruecos ha de pagar unos aranceles del 3,5%, impuestos que se han visto reducidos en un 60% respecto al 8,8% que debía pagar anteriormente.

Países Bajos

En la actual campaña, además de los problemas derivados de los costes energéticos, en Países Bajos se han registrado algunos retrasos en los programas por parte de los productores y el volumen de kilos perdido en el inicio no lo podrán recuperar con facilidad. De cara al invierno, muchos agricultores ya prevén cultivar con luces led para reducir el consumo energético y ser más eficientes, además de que esperan que el precio del gas continúe bajando y, por lo tanto, les dé un mayor margen de competitividad.

Respecto a la sanidad vegetal, los productores de Países Bajos también han padecido las consecuencias del ToBRFV y, para reducir el riesgo de incidencia del rugoso, han diversificado hacia otros cultivos como pepino.

Casas de semillas

Desde las casas de semillas tienen en cuenta las características del mercado nacional en cada país productor para satisfacer las demandas del consumidor local, en función de su cultura gastronómica y tradiciones, resaltando la apuesta por el sabor. Al desarrollar variedades tienen en cuenta las necesidades de los agricultores, adaptándose a las características del modelo productivo y a las demandas de la distribución. Se centran en “temperatura, humedad, lluvia, suelos, estructuras”, además de trabajar “en función del mercado al que van destinadas”, explican desde Ramiro Arnedo.

En el mercado marroquí, los nuevos materiales se centran en la postcosecha por su espíritu exportador, “para que aguante hasta que sea consumido”, y la necesidad de un amplio “paquete de resistencias”, característica común y primordial en todos los mercados. En Países Bajos están enfocados hacia la necesidad de desarrollar variedades con un menor requerimiento energético para afrontar el reto de los elevados costes que han padecido este año, teniendo en cuenta que las crisis son cíclicas y, por lo tanto, esta coyuntura se puede repetir en el futuro.

En Marruecos tienen en cuenta la mayor necesidad de mano de obra, al tener menos coste en esta región, mientras que en Países Bajos aprovechan el mayor rendimiento obtenido por metro cuadrado, gracias al uso de última tecnología, lo que les otorga una ventaja competitiva.

VENTAJAS COMPETITIVAS

ESPAÑA:

• Disponibilidad durante prácticamente los 12 meses del año.

• Máximas garantías de calidad y seguridad alimentaria.

• Proximidad al mercado europeo con una gran variedad de producto.

• Invernaderos solares con un modelo de producción sostenible.

MARRUECOS:

• Los precios más bajos del mercado.

• Bajo coste en la mano de obra y el agua.

• Sector estratégico para el país, en expansión en superficie

• Apoyo gubernamental para instalar desaladoras, depuradoras y mejoras logísticas.

PAÍSES BAJOS:

• Elevadísimos rendimiento del cultivo.

• Mayor cercanía a los mercados de destino.

• Gran variedad de producto y especialidades.

• Invernaderos high-tech.

LOS RETOS DEL SECTOR:

ESPAÑA:

1. Elevada edad media de los invernaderos.

2. Los invernaderos necesitan inversiones para modernizarse.

3. Escasez de agua.

4. Elevado precio del agua desalada.

5. Capacidad productiva próxima a tocar techo.

6. Alta edad media de los agricultores.

MARRUECOS:

1. Edad media de los invernaderos alta.

2. Necesidad de inversiones para aumentar el rendimiento.

3. Escasez de agua disponible.

4. Mayores garantías de seguridad alimentaria.

5. Mejoras en derechos laborales.

6. Mayor profesionalización y cualificación.

PAÍSES BAJOS:

1. Elevado consumo energético en calefacción.

2. Necesidad de reducir la dependencia energética.

3. Escasez de luz natural.

4. Necesidad de luz artificial.

5. Capacidad productiva próxima a tocar techo.

6. Modelo poco sostenible.

Principales países donde se exportó Tomate en 2022

ESPAÑA:

1º Alemania

2º Reino Unido

3º Francia

4º Países Bajos

MARRUECOS:

1º Francia

2º Reino Unido

3ª Países Bajos

4º España

PAÍSES BAJOS:

1º Alemania

2º Reino Unido

3º Polonia

4º Italia